2023年10月からスタートするインボイス制度。開始は目前に迫っていますが、内容を理解し、的確な準備を進めている企業はまだ少ないようです。始まるのは分かるが、何から手をつけて良いのか分からない、具体的には何が変わるのかなど、疑問を抱く人も多いでしょう。そこで本記事では、インボイス制度で変わることと、課税事業者・免税事業者が行うべき具体的な対応についてまとめました。スムーズに開始できるよう、準備を進めましょう。

|

|

目次 |

| 用語の説明 |

|---|

|

インボイス制度を知るために必要な用語の定義を解説します。 売り手商品を販売する側で、適格請求書を発行する事業者を言います。また交付した適格請求書のコピーを保存する義務があります。 買い手売り手から商品を購入する側です。適格請求書を保存し、売り手から預かった消費税を納めます。 課税事業者消費税を納めている事業者です。年間で課税される売上が1,000万円を超える場合は、消費税を納めると決められています。 免税事業者消費税を納付する義務のない事業者です。基本的に課税される売上額が年間1,000万円以下なら、こちらに該当します。 |

インボイス対応のポイントをギュッとまとめた動画で確認!

1. インボイス制度とは

インボイス制度は正式名称を「適格請求書等保存方式」と言います。インボイス制度では、請求書に記載する項目が定められており、それに倣って請求書を作成することになります。この形式に従った請求書が「適格請求書(インボイス)」です。

インボイス制度が開始されると、買い手は売り手に適格請求書の発行を要求できます。この場合、売り手は適格請求書を発行する必要があります。また売り手が適格請求書を発行した場合には、これを保存しなければなりません。

インボイス制度の開始は、2023年10月1日です。これを受け、各地の税務署では2021年10月1日からインボイスの登録申請を受け付けています。ただ小規模事業者の多くは、インボイスに対する準備を行っていないところが多いようです。2022年6月にfreee株式会社が行った「事業所規模別インボイス制度認知度調査結果」によると、大企業でもインボイス制度を理解できているのは4割以下。特に買い手対応の認知度は低く、インボイスに対応した業務ツールに関しても7割程度が未検討の状態です。(出典:https://corp.freee.co.jp/news/20220615freee_invoice.html)

少なくとも経過措置が終了するまでには、インボイス制度を理解し、準備を進めることが大切です。

1-1. インボイス制度の背景

インボイス制度には、複雑化した消費税額を正確に把握するという狙いがあります。軽減税率の導入によって、現在消費税は10%の場合と8%の場合があります。購入した商品にどちらの消費税が適用されるのか、企業は正確に把握しなければなりません。この対応のために、軽減税率の対象であることや税率ごとに計算した金額などを記載した「区分記載請求書」が現行で使用されています。

インボイス制度では現行の請求書よりも、消費税の区分が分かりやすい記載を行うことが義務となります。これによってより税率が分かりやすくなり、正確な経理処理が可能です。また同時に、適格請求書が正しく消費税を納めていることの証拠にもなります。

2. インボイス制度で変わること

インボイス制度が導入されることで、経理処理は分かりやすくなりますが、変更となる点も多々あります。課税事業者・免税事業者ともに、まずは変更となる点を理解して、自社に必要な対応を行うことが大切です。ここからは、インボイス制度で変わることをご紹介します。

2-1. 請求書の形式

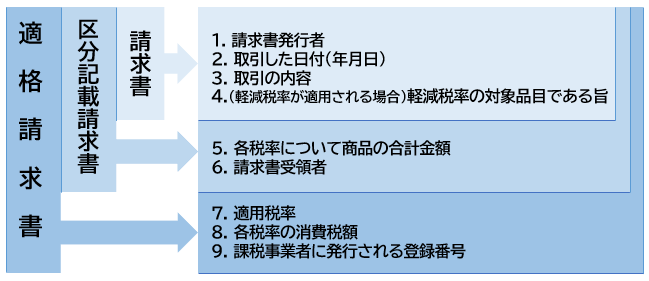

先述したように、インボイス制度での最も大きな変更点が「請求書の形式」です。現在使用されている区分記載請求書には、

- 請求書発行者

- 取引した日付(年月日)

- 取引の内容

- (軽減税率が適用される場合)軽減税率の対象品目である旨

- 各税率について商品の合計金額

- 請求書受領者

上記6つが記載されていますが、適格請求書にするには上記に「適用税率」「各税率の消費税額」と「課税事業者に発行される登録番号」を記載します。つまり、適格請求書には

- 請求書発行者

- 取引した日付(年月日)

- 取引の内容

- (軽減税率が適用される場合)軽減税率の対象品目である旨

- 各税率について商品の合計金額

- 請求書受領者

- 適用税率

- 各税率の消費税額

- 課税事業者に発行される登録番号

上記9つの項目が必要です。

ただし、上記の項目が必要なのは、主にBtoBでの場合です。小売業や飲食業などお客様が不特定多数ですべてに適格請求書を発行できない場合は「適格簡易請求書」で問題ありません。

適格簡易請求書とは、受領者の氏名または名称がなく、適用税率と各税率の消費税額、どちらか一方の記載がある請求書です。つまり適格簡易請求書には、

- 請求書発行者

- 取引した日付(年月日)

- 取引の内容

- 軽減税率が適用される場合)軽減税率の対象品目である旨

- 各税率について商品の合計金額

- 各税率の消費税額または適用税率(両方記載しても可)

- 課税事業者に発行される登録番号

上記、7つが記載されることになります。BtoCの取引となる場合は、こちらを採用すると良いでしょう。

なお、先述した項目はすべて1枚の請求書に記載されている必要はありません。相互関係が明確にされている複数の書類ですべての項目が記載されていれば、適格請求書と認められます。例えば請求書に取引内容を記載していなくても、番号などで紐づけされた納品書に取引内容が記載されていれば、それで適格請求書の項目は満たされたことになります。

2-2. 仕入税額控除の要件

インボイス制度では、仕入税額控除の要件が「適格請求書の保存」となります。

これまでは、お客様から預かった消費税から自社が支払った消費税を控除する「仕入額控除」を行う場合、一定の事項が記載された帳簿と区分記載請求書等を保存することが条件でした。しかし2023年10月1日からは、仕入先が発行した適格請求書を保存していることが仕入額控除の条件となります。もし仕入先が適格請求書を発行できない場合、その分の仕入額控除は認められません。

加えて、帳簿も区分記載請求書等保存方式と同様、相手方の氏名または名称、取引年月日、取引内容(軽減税率の対象品目である旨)、対価の額などしっかり記載しておく必要があります。一定の事項が記載された帳簿と、適格請求書を保存しておくことが、インボイス制度開始後の仕入額控除の条件となります。ちなみに、売り手は適格請求書の写し、買い手は適格請求書の原本を7年間保存することが必要です。

なお、簡易課税制度を適用する場合は、適格請求書の保存をしなくてもこれまで通り仕入税額控除が可能です。

【仕入税額控除の要件】

| ~令和5年9月 【区分記載請求書等保存方式】 |

令和5年10月~ 【適格請求書等保存方式】 (いわゆるインボイス制度) |

|

| 帳簿 |

一定の事項が記載された帳簿の保存 |

(区分記載請求書等保存方式と同様) |

| 請求書等 |

区分記載請求書等の保存 |

適格請求書(いわゆるインボイス)等の保存 ※ここが変わります |

2-3. 免税事業者は消費税の課税対象となる

免税事業者が適格請求書の発行を行いたい場合には、課税事業者になる必要があります。

これまでは年間売り上げが1,000万円以下の事業者は消費税の納税を免除されていましたが、適格請求書は課税事業者でなければ発行できません。売り手側が適格請求書を発行できない場合、買い手側は仕入税額控除ができなくなるため、売り手に支払った消費税分が自社の負担となってしまいます。このことから適格請求書を発行しない事業者とは取引を行わない事業者が増えるのではと予想されています。

東京商工リサーチが2022年8月に公開した、インボイス制度についての企業向けアンケート調査によると、10%以上の企業が免税事業者との取引中止や取引価格の引き下げを検討しているとしています。これだけ見ると、それほど悪影響があるとも言えませんが、一方で「検討中」と答えた事業者がおよそ半数を占めています。検討中の企業の判断によっては、免税事業者が淘汰されることも考えられます。(出典:https://www.tsr-net.co.jp/news/analysis/20220820_02.html)

もし免税事業者が今後も変わらずに取引を行いたいと考えるなら、課税事業者となって消費税を納め、適格請求書を発行するのが無難でしょう。

3. 課税事業者に必要な対応

インボイス制度は、課税事業者も免税事業者も大きな影響を受けます。特に煩雑化が予想される経理業務は、早急な対応が必要です。「楽楽精算」は、こうした業務を楽にしてくれます。インボイス制度導入の前に、検討してみてはいかがでしょうか。

3-1. 適格請求書発行事業者への登録

課税事業者が適格請求書を発行するためには、適格請求書発行事業者になる必要があります。適格請求書には登録番号を記載する必要がありますが、適格請求書発行事業者として登録をしないと登録番号を貰えません。

適格請求書発行事業者になるには、登録申請書を記載して管轄の税務署から認定を受けます。登録申請書は国税庁のサイトからダウンロード可能。マイナンバーカードなどの電子証明書があれば、e-Taxからの申請もできます。

▼国税庁 適格請求書発行事業者の登録申請手続(国内事業者用)

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/hojin/annai/invoice_01.htm

▼国税庁 e-Taxによる登録申請手続

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/invoice_shinei.htm

申請書をダウンロードして記載する際には、記載例を参考に漏れや誤りがないよう注意しましょう。必要事項を記入したら、管轄地域の「インボイス登録センター」へ送付します。

▼国税庁 郵送による提出先のご案

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/invoice_yuso.htm

e-Taxの場合は、質問に答えれば申請完了です。審査に通れば、登録番号が発行されます。登録番号や企業名などは、国税庁のホームページで公表されます。

インボイス制度が開始される2023年10月1日から適格請求書を発行するには、原則2023年3月31日までに申請書を提出しなければなりません。

3-2. 請求書と経理システムの対応

インボイス制度の開始によって、請求書や経理の方法が少し変わります。請求書や経理システムをインボイス制度に合わせる対応も必要です。

請求書は先述した項目を請求書に追加し、適格請求書として正確な形にする必要があります。また経理システムなどを利用して請求書を発行している場合には、システムがインボイスに対応するのか、対応するとしたらいつから対応できるのかなども確認しなければなりません。もし対応をしない、対応となる時期が遅いのであれば、システムの見直しも検討しましょう。

レジなどを使用してレシートなどを発行している場合は、レジが対応するかも確認が必要です。

3-3. 取引先のインボイスの確認

課税事業者の場合は、今取引を行っている事業者が適格請求書発行事業者になるか確認しましょう。継続的に取引をしており、今後も取引が続く可能性が高い事業者とは、互いに適格請求書の必要性を認識し、制度開始と同時に発行ができるようにしておくと安心です。

また取引先に免税事業者がいる場合、適格請求書発行事業者になる予定があるかを確認しましょう。ならない場合、消費税分を自社が負担することになります。

4. 免税事業者に必要な対応

インボイス制度は、免税事業者にとっても大きな転機です。ここからは免税事業者に必要な対応をご紹介します。

4-1. 適格請求書発行事業者になるかを検討

免税事業者は、まず適格請求書発行事業者になるかを検討しましょう。適格請求書発行事業者になるかは任意で、ならなくても罰則などはありません。特に取引先が不特定多数で一般の消費者としか取引をしない場合や、取引先が簡易課税を選択していて適格請求書の保存が必要ない場合には、適格請求書発行事業者にならなくても大きな問題はないでしょう。

BtoBがメインの免税事業者は、場合によっては取引を打ち切られる可能性があります。取引先がインボイス制度開始後に免税事業者との取引を考えているのか確認し、必要があれば適格請求書発行事業者になりましょう。適格請求書発行事業者になるのなら、まずは課税事業者となる旨を申告し、続けて先述した課税事業者と同じ対応が必要です。

4-2. 消費税の申告

適格請求書発行事業者になった場合は、消費税を申告し、納める必要があります。「消費税課税事業者選択届出書」と「消費税及び地方消費税の確定申告書」を記載して、税務署に提出しましょう。

▼国税庁 消費税及び地方消費税の申告等

https://www.nta.go.jp/taxes/shiraberu/shinkoku/qa/08.htm

消費税の申告には「一般課税」と「簡易課税」があります。一般課税は預かった消費税から自社が支払った消費税を差し引いて納める方法。簡易課税はみなし仕入額を使って納める消費税を算出する方法です。経費が多い場合には一般課税、経費が少ない場合や消費税計算の手間を少なくしたい場合は簡易課税を選ぶと良いでしょう。なお、簡易課税で申告するためには、原則「消費税簡易課税制度選択届出書」を、適用を受けようとする課税期間の初日の前日までに提出する必要があります。

ただし、後述する経過措置期間内であれば、消費税課税事業者選択届出書は不要です。また2023年10月1日から2029年9月30日までに簡易課税制度選択届出書を提出することで、その期間から簡易課税制度を適用できます。

5. インボイス導入の経過措置

インボイス制度は大きな税制の改革であることもあり、経過措置期間が設けられています。ここからはインボイス制度の経過措置と期間についてご紹介します。

5-1. 6年間は免税事業者との取引でも控除が可能

インボイス制度では免税事業者に消費税を支払った場合、消費税控除の対象にはなりません。しかし6年間は、免税事業者との取引でも一定の控除が可能です。

具体的には2026年9月30日までは80%、2029年9月30日までは50%の控除ができます。それ以降は、免税事業者との取引では一切の控除ができなくなります。

この経過措置を適用するには、区分記載請求書と同等の内容が記載された書類の保存、帳簿に経過措置による控除を受けた旨を記載することが必要です。

5-2. 免税事業者は登録日から課税事業者になれる

先述したように適格請求書発行事業者になるには、原則として2023年3月31日までに登録申請を行う必要があります。ただし免税事業者に限り、2029年9月30日までの登録が可能です。この場合、登録を受けた日に課税事業者になれます。また消費税課税事業者選択届出書の提出は不要です。

ただし、この経過措置が適用されると2年は免税事業者に戻れません。具体的には、経過措置の適用を受ける登録日の属する課税期間が令和5年10月1日を含まない場合、登録日2年を経過する日が属する課税期間までは、免税事業者には戻れないことになっています。今後どのように仕事を続けていくのかも含め、経過措置を利用するか考えましょう。

6. まとめ

インボイス制度によって、課税事業者・免税事業者ともに対応すべきことは多々あります。まずは制度の内容を理解し、自社がすべきことを見極めましょう。

JBCCでは、インボイスでも経理を楽にする「楽楽精算」や、インボイスの要点をまとめた動画など、インボイス制度の対応についてご相談に応じます。お気軽にご連絡ください。

電子帳簿保存法・インボイスの対応をサポート「電子化(配信・保管)ワークショップ」

|

電子配信と電子保管にフォーカスし、ワークショップでお客様の現状把握と課題を確認。電帳法・インボイスの改正ポイントや支援サービス紹介、進め方をサポートします。 |

|

JBCC株式会社JBCC株式会社は、企業のデジタル・トランスフォーメーション(DX)を支援する総合ITサービス企業です。クラウドサービスを中心にシステムの設計から構築、運用までを一貫して手掛けており、クラウド 2,150社、超高速開発による基幹システム構築 440社、セキュリティ 1,100社の実績があります。 |